Energiemärkte in China, USA und Europa

Die globale Stromerzeugung aus Windenergie hat 2011 ähnlich stark wie in den beiden Vorjahren zugelegt. Allerdings verlagert sich die Dynamik immer stärker aus den Industrieländern nach China und Indien. Die Rahmenbedingungen der Windbranche könnten sich nach 2012 deutlich verschlechtern: Während in Europa und den USA die staatliche Unterstützung teilweise wegbricht, verschärft sich in den USA die Konkurrenz durch den Preisverfall bei Erdgas. China hat vergleichsweise die besten Wachstumsaussichten. Entscheidende Stellschrauben für die weitere Entwicklung der Windbranche sind die Preiserwartungen bei Gas und Kohle, die Finanzierungskosten der Windprojekte und die Kohlepolitik Chinas.

Windenergie 2011/2012: Licht und Schatten

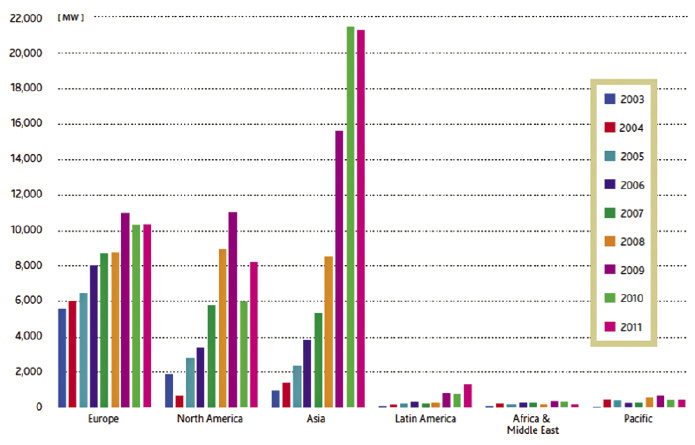

Die Windenergie hat 2011 mit einem Wachstum von 20,6 Prozent erneut deutlich zugelegt. Die Neuinstallationen erreichten global ein Rekordniveau von 41,2 GW nach zuvor 38,8 GW (2010) und 38,6 GW (2009). Insgesamt standen Anfang 2012 Windenergieanlagen (WEA) mit einer Kapazität von 238,4 GW zur Verfügung - eine Verzehnfachung in zehn Jahren.

Dennoch sind die Jahre exponentiellen Wachstums erst einmal passé. Seit 2009 stagnieren die Neuinstallationen bei etwa 40 GW. Auch 2012 wird voraussichtlich ein gutes Jahr, aber danach wird es schwer, dieses Tempo zu halten, falls die Dynamik in China und Indien nicht stärker als erwartet zulegt.

Ursache für die stagnierenden Zuwächse ist das immer deutlichere regionale Ungleichgewicht. In Europa verharren die Neuinstallationen bei 10 GW, während in Nordamerika ein Stop-and-Go mit durchschnittlich 8 GW pro Jahr zu beobachten ist. Dadurch wird das globale Bild immer mehr von Asien, insbesondere China, geprägt, so wie das letzte Jahrzehnt vom Trio Deutschland, Spanien, USA dominiert wurde. Die übrigen Weltregionen können noch immer nicht in relevantem Umfang zum Ausbau der Windkraft beitragen.

Windenergie: Neuinstallation 2003 - 2011

Ohne das Reich der Mitte wäre die Windkraftbranche bereits in einer Wachstumskrise. Auf China entfielen 2011 mit 44 Prozent fast die Hälfte aller globalen Neuinstallationen, auf Indien weitere 7 Prozent. Auf der Seite der Industrieländer dominieren die USA mit 6,8 GW (17 Prozent der Neuinstallationen) und Deutschland mit 2,1 GW (5 Prozent). Spanien liegt mit 1 GW mittlerweile weit hinter Großbritannien und Kanada. Diese sieben Länder stellen zusammen 81 Prozent des Neumarktes dar.

Der Beitrag der Windenergie zum globalen Strommix und die fossile Konkurrenz

Windturbinen in Deutschland erzeugten 2011 46,5 TWh und damit 7,6 Prozent des Strombedarfs. Das entspricht 1,9 Prozent des Endenergiebedarfs (Quelle: BMU).

Im globalen Maßstab sind die Anteile geringer. Weltweit wurden im Jahr 2010 21.325 TWh Strom erzeugt (Quelle: BP 2011). Aktuell dürfte der Wert bei etwa 22.300 TWh liegen. Nimmt man (etwas optimistisch) eine Auslastung der WEA von 20 Prozent an, wurden 2011 ca. 420 TWh durch Windkraft erzeugt, etwa 70 TWh mehr also im Jahr davor. Windturbinen lieferten demnach Ende 2011 ca. 1,9 Prozent des globalen Strombedarfs (und etwa 0,5 Prozent des globalen Endenergiebedarfs). Der Anteil am globalen Wachstum der Stromerzeugung lag in den letzten Jahren bei 6-8%.

Die meisten Schätzungen gehen daher davon aus, dass die fossilen Energieträger auch nach 2030 die Energieversorgung prägen werden. Erdöl, Erdgas und Kohle werden dann in etwa gleich große Marktanteile am Gesamtenergiebedarf decken. Auf erheblich geringerem Niveau werden die Renewables stark zulegen, aber bis 2030 nur etwa den Marktanteil der Wasserkraft und Atomenergie erreichen.

Diese Anteile verstellen allerdings den Blick auf den strategischen Stellenwert der Windbranche. Fast die Hälfte der globalen Investitionen in neue Kraftwerke wandern inzwischen in den Clean-Energy Sektor, darunter auch die Windkraft.

Aber dieser erfreuliche Trend ist keine Einbahnstraße. Sowohl in den USA als auch in wichtigen europäischen Märkten, insbesondere Spanien, wird die finanzielle Förderung der Windenergie zum Teil drastisch gekürzt. Gleichzeitig wächst die Windkraft in manchen Ländern aus ihrer Marktnische heraus und konkurriert direkt mit Gas- und Kohlekraftwerken. Kreditgeber und Investoren in der Windbranche achten deshalb verstärkt auf die Kostenszenarien für fossile Energieträger, bevor sie neue Windprojekte finanzieren.

Die Trends in der Gas- und Kohlebranche werden damit auch für die Windbranche immer wichtiger. Sollten z.B. die Preise für Gas und Kohle unerwartet stark fallen, gerät auch die Windenergie ins Trudeln.

Inwiefern unterscheiden sich diese Trends regional in den großen Windmärkten, also Europa, China und USA? Da die Lage in Europa den meisten Lesern stärker vertraut ist, konzentrieren sich die folgenden Skizzen auf China und die USA.

USA und EU

Die US-Windbranche hat sich 2011 von den Rückschlägen des Vorjahres erholt (+6,8 GW) und wird 2012 wohl noch schneller wachsen. Die Haushaltskürzungen bei den Bundesstaaten und das Auslaufen steuerlicher Fördermaßnahmen Ende 2012 (Production Tax Credit) verdüstern jedoch den Ausblick ab 2013. Diese Risiken verringern schon heute die Finanzierungsmöglichkeiten neuer Windparks.

Noch wichtiger sind die Entwicklungen in der Erdgasbranche. In den USA kostet Erdgas zur Zeit 80% weniger als in Europa. Es verdrängt zunehmend die amerikanische Kohle und bremst den Ausbau der Winenergie.

Ursache ist die unerwartet rasche Erschließung unkonventioneller Shale-Gas-Vorkommen (Schiefergas). Sie galten bis vor wenigen Jahren als ökonomisch uninteressant, aber effiziente Fördermethoden wie das Fracking, also das Aufbrechen dichter Gesteine, und horizontale Fächerbohrungen haben ebenso wie regulative Erleichterungen einen landesweiten Boom ausgelöst.

Die amerikanischen Fördermengen steigen seither steil an, nachdem sie über 30 Jahre lang stagniert hatten. Allerdings ist der Umfang der förderwürdigen Vorkommen umstritten. Optimisten gehen davon aus, dass die Förderung von Shale Gas bis in die zweite Hälfte dieses Jahrhunderts hoch bleibt; skeptischere Stimmen erwarten, dass der Boom schon in zehn bis zwanzig Jahren verebbt.

Unbestritten ist allerdings der Effekt auf die Gaspreise. Noch vor vier Jahren war Erdgas mehr als drei Mal so teuer wie Kohle. Heute sind die beiden fossilen Energieträger auf demselben Niveau. Der Preisrutsch hat sich zuletzt sogar beschleunigt. Die Spotpreise halbierten sich in wenigen Monaten von 4 $/MMBtu auf aktuell unter 2 $/MMBtu, während die europäischen Preise bei 9-10 $/ MMBtu verharrten. Selbst die Terminpreise für amerikanisches Gas sind bis Ende 2014 unter 4 $/MMBtu.

Zum Vergleich: 2 $/MMBtu entsprechen 0,7 US-cent/kWh. Bei einem Wirkungsgrad von etwa 50% im Gaskraftwerk liegen die Fuel Costs in diesem Fall also rechnerisch (ohne Pipelinekosten) nur bei 1,4 c/kWh.

Mittlerweile spielt der Gaspreis für die Gasproduzenten kaum noch eine Rolle. Die Investition wird weitgehend über die Natural Gas Liquids (Propan, Butan etc.) und das leichte Öl finanziert, die sich in fast jedem Gasvorkommen zu einem gewissen Prozentsatz befindet. Die hohen Ölpreise ermöglichen also eine Fortsetzung der Gasproduktion, obwohl der Gaspreis schon längst unter den Förderkosten für Erdgas liegt.

Auch die Kohlepreise folgen zur Zeit nicht dem vielfach erwarteten Preistrend nach oben. Kesselkohle kostete vor einem Jahr in Rotterdam noch über 120 $/t. Mittlerweile ist der Preis um ein Drittel auf 80 $/t gefallen.

Selbst in China sind die Kohlepreise jüngst zurückgekommen. Trotz des enormen Produktionswachstum in den letzten Jahren steigt das Preisniveau dort nur verhalten. In den USA wird wegen der Gasschwemme mit jahrelangen Niedrigpreisen auch bei Kohle gerechnet.

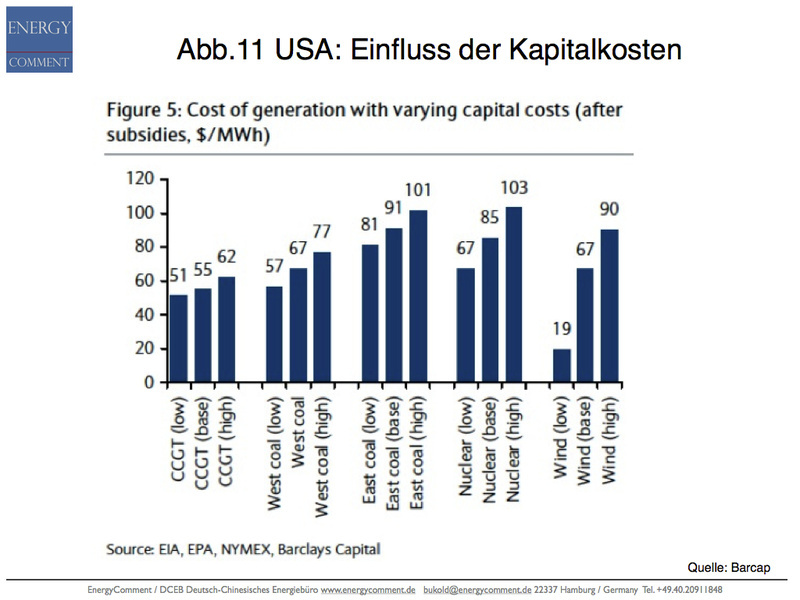

Der Preiseinbruch bei amerikanischem Erdgas belastet die Konkurrenzposition der Windparks. Der Kostenvorteil bei günstigen Standorten ist gegenüber Gas verschwunden, wenn man den Preissturz in den letzten Monaten mit berücksichtigt. Das gilt umso stärker, wenn man die CO2-Kosten und die Subventionen, die bei einem denkbaren Machtwechsel in den USA beide zur Disposition stehen, einmal außer Betracht lässt.

Damit sind die Berechnungen der IEA (IEA 2011b) zur zukünftigen Konkurrenzsituation zwischen den Energieträgern bereits heute obsolet. Die CO2-Preise in Europa sind weitaus tiefer als erwartet. Ebenso die Erdgaspreise in den USA. Beides ist zum Nachteil der Windbranche.

Noch wichtiger sind allerdings die Kapitalkosten. Da die variablen Kosten der Windenergie konkurrenzlos gering sind, haben die Finanzierungsbedingungen einen weitaus größeren Einfluss als CO2-Kosten, Subventionen oder fossile Brennstoffkosten. Da die Finanzierungskosten aber nicht zuletzt von den Renditeaussichten und Renditerisiken abhängen, ist das aktuelle volatile Umfeld doppelt schädlich.

In Europa ist Windenergie an vielen Standorten bereits konkurrenzfähig, aber die langfristigen politischen Rahmenbedingungen sind unklar, vor allem in Südeuropa. Die Schuldenkrise führte insbesondere im wichtigen Windmarkt Spanien zum Stopp der finanziellen Anreize für regenerative Stromerzeugung.

Im wichtigsten europäischen Markt Deutschland geht das Wachstum hingegen weiter. Die Öffnung süddeutscher Standorte und die Offshore-Parks ermöglichen neben dem Repowering interessante langfristige Perspektiven. Doch es gibt auch hierzulande Unsicherheiten: Die Akzeptanz neuer Anlagen im Süden, die Geschwindigkeit, mit der Offshore-Windparks angeschlossen werden und der Zeitplan für leistungsstarke Nord-Süd-Stromverbindungen. Zwar ist auch der Zugang zu Finanzierungsmitteln nicht leicht, aber die Stolpersteine liegen eher auf der energiepolitischen und gesellschaftlichen Seite.

Insgesamt ist zu befürchten, dass sich nicht nur in der aktuellen Schuldenkrise, sondern auch im Windmarkt ein Nord-Süd-Gefälle in Europa herausbildet, mit weiterem Wachstum in Deutschland und Großbritannien, aber Stagnation in den Krisenländern am Mittelmeer und in der Peripherie.

China

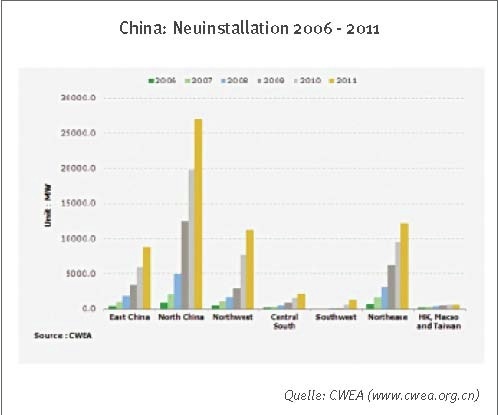

China stieg erst spät in die Entwicklung der Windenergie ein. Umso eindrucksvoller war das Wachstum seit 2005 von damals 1,3 GW auf heute 63 GW. Im Jahr 2011 wurden in China 44 Prozent aller WEA weltweit gebaut. Heute steht über ein Viertel (26%) des globalen Windparks im Reich der Mitte. Ähnlich wie in Deutschland gibt es eine große räumliche Distanz zwischen den besten Windstandorten im Norden/Westen und den großen Bevölkerungszentren im Osten. Etwa die Hälfte der Neuinstallationen konzentriert sich auf die Provinz Innere Mongolei im Norden des Landes. Schon 2009 führte dies zu großen Problemen bei der Netzintegration.

In den Jahren 2010/2011 überhitzte die Branche: Die Qualität der Produkte sank, die Preise fielen unter die Kosten und ausländische Produzenten/Lieferanten verloren Marktanteile. Der chinesische Markt wird mittlerweile fast vollständig von einheimischen Firmen beliefert. Kleinere Windparks wurden über viele Monate hinweg nicht ans Netz angeschlossen. Große Produzenten suchten ihr Heil im Export, aber ähnlich wie in der Solarbranche zeichnen sich auch hier schon die ersten Handelskonflikte ab (‚Tower War‘ in den USA).

Seit Ende 2011 tritt Peking auf die Bremse, weil die Netzintegration hinterher hinkt und die Zahl der Windparks aus dem Ruder gelaufen ist. Der Ausbau konzentriert sich nun auf sieben große Windregionen (Wind Base Programme), die alle Wertschöpfungsschritte von der Produktion der WEA-Komponenten bis zur Vermarktung des Stroms vor Ort anbieten können. Jährlich sollen „nur“ noch maximal 15-20 GW zugebaut werden. Das entspricht in etwa dem aktuellen Tempo (2011: +18 GW).

Im Frühjahr 2012 kündigte Peking zudem an, den Kohleverbrauch Chinas ab 2015 zu deckeln. Kohle ist mit Gesamtkosten von um die 3-4 Cent/kWh der preislich attraktivste Energieträger. Zudem ist sie in vielen Provinzen vorhanden, auch wenn sich – ähnlich wie beim Wind -die Aktivitäten Richtung Norden und Westen verlagern.

Da Erdgas in den meisten Landesteilen Chinas teuer ist und Atom- und Wasserenergie nur schrittweise ausgebaut werden können, eröffnen sich für die Windbranche bei einer Deckelung des Kohleverbrauchs über die nächsten Jahrzehnte enorme Wachstumschancen.

Quellen:

BP 2011: Statistical Review of World Energy 2011, London.

BP 2012: Energy Outlook 2030, London.

BMUNR 2012: Entwicklung der erneuerbaren Energien in Deutschland im Jahr 2011.

CREIA 2011: China Wind Energy Outlook 2011 (chin. Version).

CREIA 2012: 2011 2012.03. CSIS / JISEA / NREL 2011: The Geopolitics of Clean Energy, Washington.

GWEC 2012: Global Wind Statistics 2011, Bruxelles.

IEA 2011: World Energy Outlook 2011, Paris.

IEA 2011b: Are We Entering a Golden Age of Gas - Special Report WEO 2011: Paris.

WWEA 2012: Quarterly Bulletin March 2012, Bonn.

- Quelle:

- EnergyComment

- Autor:

- Dr. Steffen Bukold

- Email:

- bukold@energycomment.de

- Link:

- www.energycomment.de/...

- Windenergie Wiki:

- Windpark, WEA, Repowering, Offshore